새롭게 투자원칙을 확립하면서 (불곰 투자원칙을 참고해) 새로운 마음으로 기업분석을 해보려고 한다. 첫 타자는 ‘제이앤티씨’ 스마트폰 커버글라스 전문기업 1. 재무관련상황 체크 1) 부채비율 2) CB, BW발행여부 3) 배당여부 4) 영업이익 성장

1) 부채비율(100%이하여부체크)

2018.12월부터 2023년, 24년(노란색 부분) 부채비율이다. 76%였던 부채비율이 최근인 2022년 56%를 기록했다.금리가 높은 상황이어서 부채가 높아지면 그만큼 이자가 커지고 이는 영업이익 훼손으로 이어지게 된다. 50~60% 유지하므로 양호하다. 2) CB, BW 발행 여부(주식수 희석 여부 가능성) CB, BW 발행된 것이 있으면 주식수가 증가해 회사 가치가 훼손된다. 예를 들어 CB주식이 500만주//순이익 100억원/주가 10,000원 실질 시가총액 10000원 * (1000만+500만주_CB주식) = 1500억원 PER = 1500억/100억 = 15배 사업 보고서 → 자본금 변동사항으로 확인한다.

별다른 댓글이 없어서 해당사항 없음. 3) 영업이익의 성장 여부(지속성이 있는가?) 주식이 상승하려면 회사 영업이익이 지속성이 있어야 한다.분기별로 꾸준히 성장성이 있어야 그래도 미래도 괜찮다는 안도감을 갖게 된다. 예를 들어)

이스페타시스의 연간 및 분기 실적

이스페타시스의 분기 실적이다. 반도체 업황이 최악이라 거의 모든 회사가 -yoy(%) 성장에 투자하는 데 있어 주저하지만 적어도 이 아이는 실적 방어가 될 것이라는 안도감을 가질 수 있다. 수치가 보이므로 단순 계산으로 1분기*4=1064억 이상의 영업이익은 달성할지도 예측할 수 있다. 왜냐하면 반도체 업황은 3분기 반등, 최악 4분기 반등.. 이 때문에 여기서 20% 업사이드를 줄지 30% 줄지 0% 줄지와 PER를 얼마나 줄지 본인의 View에 따라 부여해 목표가를 선정하면 된다. ex)업사이드 20%, 1064억*1.2=1270억. PER=8배 부여시 시가총액 약 1조원

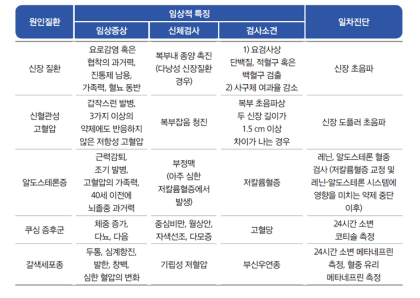

J&TC 분기 실적 추이

그런 점에서 J&TC는 21년 이후 적자를 내고 있다. 투자 적합성 면에서는 별로다. 하지만 화웨이 매출이 50%를 차지하고 미국의 화웨이 제재로 실적 악화라는 원인 분석이 나오고 있다면 턴어라운드 시점으로 생각해 접근이 가능하다. 4) 배당 여부 배당 또한 주식을 매수하면서 얻을 수 있는 부가수익이므로 주식을 선정하는 데 고려 대상이 된다. 유감스럽게도 적자 기업이기 때문에 배당은 없다. 5) 매출 비중 체크 화웨이 50% 차량용 19% 카메라 윈도우 14% 국내 모바일 12% 웨어러블 6%→화웨이 매출 40~50%로 화웨이 업황에 종속되는 기업이다. 화웨이 관련 뉴스를 참고해 투자 여부를 결정할 수 있다. 1번, 기초재무체크1) 부채비율(0) 2) CB, BW발행여부(0) 3) 배당여부(X) 4) 영업이익성장(X)